Las medidas monetarias adoptadas por el BCRD contribuyeron a mantener la inflación dentro de su rango meta durante todo 2024, en un contexto de crecimiento económico en torno a su potencial de 5 % y de fortaleza en el sistema financiero.

El Banco Central de la República Dominicana (BCRD) presenta un breve análisis sobre las medidas de política monetaria y financiera adoptadas recientemente y el impacto que han tenido sobre el aumento de la liquidez, la reducción en las tasas de interés y el desempeño del sistema financiero.

En primer lugar, es importante recordar que el BCRD inició el programa de flexibilización monetaria durante el segundo semestre del año 2023, luego de que la inflación se redujera significativamente hasta situarse dentro del rango meta de 4 % ± 1.0 % como resultado de las medidas monetarias y fiscales implementadas.

Entre enero y julio del 2024, en un contexto de elevadas tensiones geopolíticas, condiciones financieras internacionales más restrictivas e incertidumbre asociada a ciclos electorales y la discusión de distintas reformas económicas, el BCRD realizó una pausa en el ciclo de reducciones de su tasa de política monetaria (TPM) y gestionó activamente la liquidez del sistema financiero.

Estas medidas lograron mantener el buen desempeño macroeconómico y la estabilidad relativa del tipo de cambio, a pesar del menor diferencial respecto a las tasas de interés en Estados Unidos y la alta volatilidad en los mercados financieros internacionales.

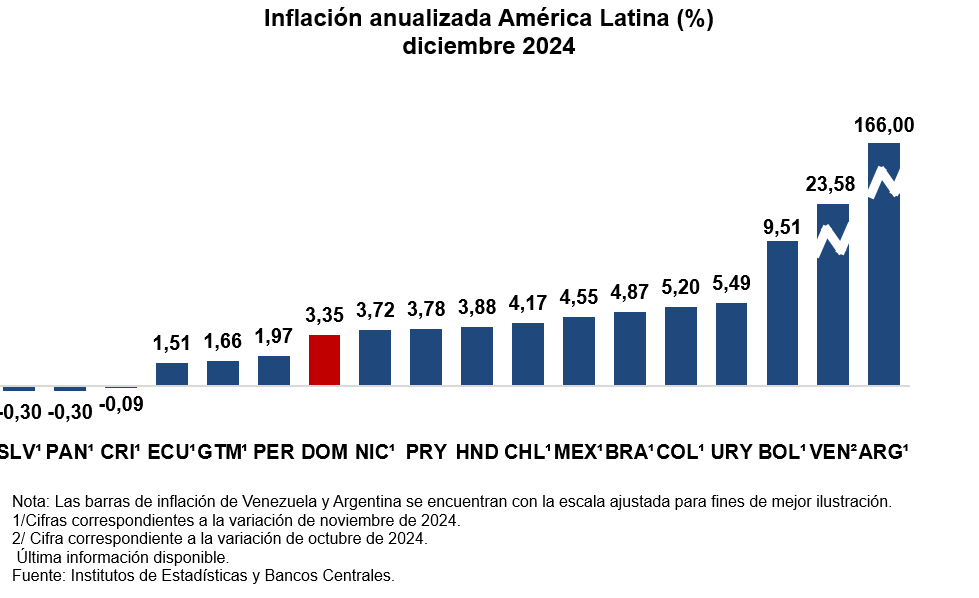

En efecto, la depreciación del peso dominicano durante el año 2024 fue de apenas 5.0 %, inferior a la observada en las principales economías de la región como Brasil, Chile, Colombia, México, Paraguay y Uruguay.

A partir de agosto, las bajas presiones inflacionarias, la moderación del crédito privado y las disminuciones en las tasas de interés en las economías avanzadas otorgaron el espacio para que el BCRD retomara el ciclo de reducciones de su TPM.

Específicamente, el BCRD disminuyó su tasa de interés de referencia en 25 puntos básicos en cada una de sus últimas cinco reuniones del año 2024, acumulando una reducción de 275 puntos básicos desde mayo de 2023 con el propósito de propiciar condiciones favorables que sostengan el dinamismo de la actividad económica.

Adicionalmente a los múltiples recortes en la TPM, el BCRD ha estado implementando medidas para incrementar la liquidez con el objetivo de acelerar el mecanismo de transmisión de la política monetaria y contribuir al crecimiento de la demanda interna. Dentro de estas, se incluyen la ampliación de las facilidades de reportos hasta un plazo de 28 días, la eliminación de las provisiones para las operaciones interbancarias que utilicen como subyacentes títulos del BCRD o del Ministerio de Hacienda, y la redención a su vencimiento de títulos del Banco Central por unos RD$140 mil millones durante el último trimestre de 2024.

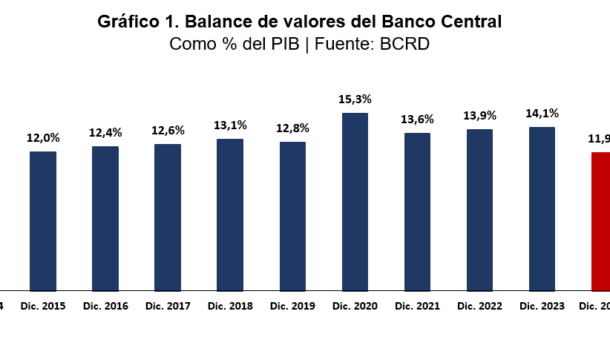

Es importante resaltar que, como resultado de este último punto, el balance de valores en circulación del BCRD disminuyó en casi RD$80 mil millones con relación al existente al año 2023. Como porcentaje del producto interno bruto (PIB), esto significa una reducción de más de 2 puntos porcentuales, pasando de 14.1 % en 2023 a 11.9 % del PIB[1] en 2024, revirtiendo el balance de la deuda del Banco Central a niveles comparables a los de hace una década.

Gráfico 1. Balance de valores del Banco Central

Como % del PIB | Fuente: BCRD

Además, como parte de las medidas de flexibilización adoptadas recientemente, la Junta Monetaria (JM) aprobó la liberación de recursos de encaje legal por un monto de RD$35,355 millones para la canalización de préstamos para la adquisición de viviendas de bajo costo y de hasta RD$15 millones, construcción de viviendas e interinos, así como para préstamos a micro, pequeñas y medianas empresas (MIPYMES). A la fecha, se han colocado RD$1,764 millones de estos recursos. Esta medida, junto a la redención de los valores en circulación durante el último trimestre de 2024, facilitó unos RD$175 mil millones de recursos líquidos para el sistema financiero. De igual forma, el BCRD extendió por un año el vencimiento de unos RD$68 mil millones de la facilidad de liquidez rápida (FLR), que favorece la gestión de liquidez de las entidades de intermediación financiera.

Como resultado de estas medidas monetarias, los niveles de liquidez del sistema financiero se han incrementado con un excedente (depósitos overnight) promedio de unos RD$74 mil millones durante diciembre de 2024, más de dos veces el promedio de los seis meses anteriores. Los mayores niveles de liquidez contribuyeron a una reducción de unos 430 puntos básicos en la tasa de interés interbancaria de corto plazo durante el mes de diciembre.

De forma consistente con el rezago de aproximadamente tres meses con que opera el mecanismo de transmisión de la política monetaria, las tasas de interés bancarias han comenzado a evidenciar una reducción de unos 100 puntos básicos y de 40 puntos básicos en las tasas de interés activa y pasiva, respectivamente, entre noviembre y diciembre de 2024.

[1]* En base al PIB proyectado en Panorama Macroeconómico 2024-2028 del MEPyD, a agosto 2024.