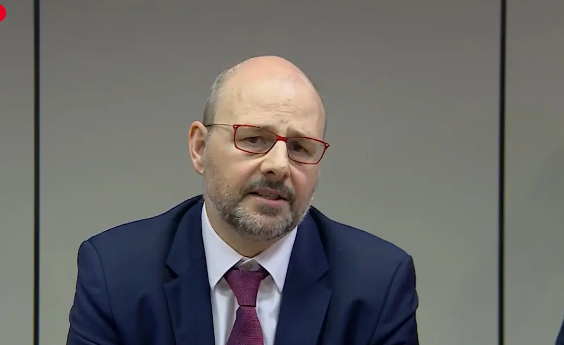

Personal Tecnico de la Misión Tecnica FMI

Santo Domingo, República Dominicana – Un historial de sólidas políticas y firmes marcos institucionales han ayudado a la República Dominicana a lograr un crecimiento económico robusto y resiliente con una baja inflación en las últimas dos décadas.

Políticas eficaces contribuyeron a una moderación del crecimiento que facilitó debidamente el retorno rápido y sostenido de la inflación a su nivel meta el año pasado.

Las autoridades proporcionaron apoyo oportuno mediante políticas para apoyar la recuperación mientras monitoreaban con atención el sector financiero, que supo sortear bien el período de tasas de interés altas y crecimiento más lento en 2023.

En lo adelante, las políticas han de centrarse en preservar la estabilidad macroeconómica y financiera, lo que comprende normalizar gradualmente la política monetaria y, a la vez, permitir la reposición de los espacios fiscales y externos.

A mediano plazo, las mejoras previstas de los marcos de las políticas y la profundización de las reformas estructurales —en particular, reformas integrales en el plano fiscal y en el sector eléctrico— tienen el potencial de promover la competitividad y el crecimiento inclusivo.

Las políticas acertadas y decididas han logrado que la inflación retorne firmemente a su nivel meta…

Luego de una fuerte recuperación después de la pandemia, el crecimiento económico se desaceleró a 2,4 por ciento en 2023 debido a condiciones financieras globales e internas más restrictivas, y una débil demanda por exportaciones y factores internos transitorios principalmente de índole climática.

La desaceleración del crecimiento, sumada a la disminución de los precios de las materias primas, hicieron que la inflación convergiera más pronto de lo previsto hacia el rango meta (4±1 por ciento) en mayo de 2023.

En respuesta, el Banco Central de la República Dominicana (BCRD) redujo de forma prudente y adecuada su principal tasa de política monetaria, permitiendo una mayor flexibilidad cambiaria, la cual junto con el debido ajuste de la política fiscal —con un incremento de la inversión pública— permitieron estimular la economía.

En vista de niveles históricamente bajos del diferencial de tasas de interés con respecto a la tasa de la Reserva Federal de Estados Unidos, el BCRD incrementó sus intervenciones cambiarias para suavizar la volatilidad diaria del tipo de cambio.

El déficit en cuenta corriente en 2023 se redujo marcadamente a 3,6 por ciento del PIB, impulsado por la reducción de la demanda doméstica por importaciones, la moderación de los precios de las materias primas y los ingresos récord en concepto de ingresos por turismo; siendo financiado en su totalidad con flujos de inversión extranjera directa (IED), con un acceso de mercado de capitales continuo y favorable.

El aumento del gasto y de las tasas de interés y el menor crecimiento del PIB provocaron aumentos del déficit del sector público y la deuda en 2023, aunque en el caso de esta última también incidió en una mayor flexibilidad cambiaria. El sector financiero supo sortear bien el período de restricción de la política monetaria y el menor crecimiento en la primera mitad de 2023, y se encuentra debidamente capitalizado y rentable.

Apoyado en la solidez de las políticas, de los fundamentos y de las favorables condiciones externas, las perspectivas son positivas pese a la elevada incertidumbre (principalmente global).

Para 2024 y los años posteriores se proyecta que el crecimiento del PIB real se sitúe en torno a su tendencia a largo plazo de 5 por ciento, con la inflación alrededor de la meta de 4 por ciento.

Se proyecta que el déficit en cuenta corriente sea financiado principalmente por inversión extranjera directa y que se reduzca gradualmente hasta menos del 3 por ciento del PIB a mediano plazo, impulsado por un menor gasto en energía y mayores ingresos por turismo y en las zonas francas.

Los riesgos a corto plazo para el desempeño de la economía —derivados de las condiciones financieras mundiales más restrictivas, las tensiones geopolíticas y los precios volátiles de las materias primas— se han moderado desde el año pasado, pero permanecen elevados y sesgados a la baja.

A mediano plazo, los riesgos están más equilibrados con sesgo al alza si las principales reformas son implementadas con éxito.

…que genera espacio para la reposición de colchones fiscales y externos…

Las políticas a corto plazo deben garantizar que la inflación permanezca dentro del rango meta, preservando a la vez la estabilidad financiera, y permitiendo la reposición de los espacios fiscales y externos.

Las prioridades son las siguientes:

- La política fiscaldebe seguir centrada en la reposición del espacio fiscal. La consolidación fiscal gradual prevista por las autoridades, acorde con la ley de responsabilidad fiscal en el Senado, es adecuada para situar la deuda en una firme trayectoria descendente.

Además, resulta imperiosa una reforma fiscal integral que eleve de forma duradera los ingresos fiscales mediante una ampliación de la base tributaria y la eliminación de exenciones, en paralelo con una reducción de la evasión fiscal y mejora en la eficiencia en el gasto, incluidos menores subsidios al sector de la electricidad y menores transferencias no focalizadas.

Dicha reforma creará espacio fiscal adicional y proporcionará recursos para el gasto necesario en desarrollo (incluida infraestructura resiliente a los desastres). Para atenuar el impacto de las reformas en los más vulnerables se puede recurrir a medidas focalizadas a través de programas sociales existentes.

- La normalización de la política monetariapuede continuar, en vista de que aún hay holgura en la economía y que la inflación está firmemente situada dentro del rango meta.

Para afianzar más la credibilidad del régimen de metas de inflación, ganada a base de mucho esfuerzo, las intervenciones cambiarias y las medidas de liquidez deben enfocarse en casos de shocks importantes.

Una mayor flexibilidad del tipo de cambio permitiría absorber dichos shocks y una mayor acumulación de reservas puede incrementar los espacios para hacer frente a shocks futuros.

- El sector financiero sigue siendo resiliente y está debidamente capitalizado. Las pruebas de estrés realizadas por el personal técnico del FMI —congruentes con las publicadas por el BCRD— muestran que el sector bancario está en condiciones de absorber diversos shocks.

En vista de las tasas de interés más altas por más tiempo y repuntes previos del crecimiento del crédito, sigue siendo necesario realizar un monitoreo cuidadoso para contener cualquier acumulación de vulnerabilidades.

…y para comenzar reformas estructurales indispensables para fomentar el crecimiento inclusivo.

El equipo felicita a las autoridades por las iniciativas que están llevando a cabo para reforzar el marco de las políticas y ejecutar reformas.

Otras mejoras de los marcos de políticas, la gobernanza, el clima empresarial, las redes de seguridad social y el sector eléctrico pueden promover el crecimiento inclusivo a mediano plazo y reducir las vulnerabilidades:

- Para afianzar más el marco de la política fiscal y la eficiencia del gasto y el ingreso corresponde continuar mejorando la gestión financiera pública (en particular la transparencia y la supervisión eficaz de las empresas públicas, así como la planificación de la inversión) y continuar reforzando la administración de ingresos públicos.

Elaborar un marco costo/beneficio para evaluar las exenciones tributarias y los subsidios también garantizaría que los aumentos previstos de los ingresos públicos mediante reformas tributarias sean duraderos.

- La misión aplaude el compromiso de las autoridades de destinar más recursos a agilizar la recapitalización del Banco Central con el fin de reforzar su autonomía.

Se debe proseguir con los esfuerzos para profundizar el mercado cambiario y ampliar el uso de mecanismos de cobertura, apoyar una mayor flexibilidad del tipo de cambio y, por lo tanto, reforzar más la eficacia del régimen de metas de inflación.

- Actualizar el marco de regulaciones financieras y prudenciales a las normas internacionales más recientes, además de expandir el conjunto de herramientas, y cerrar las brechas regulatorias y de supervisión (por ejemplo, en el caso de las cooperativas de ahorro y préstamos) seguirá aumentando la resiliencia del sector financiero.

- Los esfuerzos en curso para mejorar las instituciones públicas y el clima empresarial están rindiendo frutos y son esenciales para preservar la firme trayectoria de la inversión y el crecimiento.

Las reformas educativas y del mercado laboral, junto con nuevas mejoras de los resultados de las políticas sociales y la adopción de políticas de adaptación y mitigación climática, serán cruciales para apoyar el crecimiento inclusivo y resiliente y seguir reduciendo las vulnerabilidades.

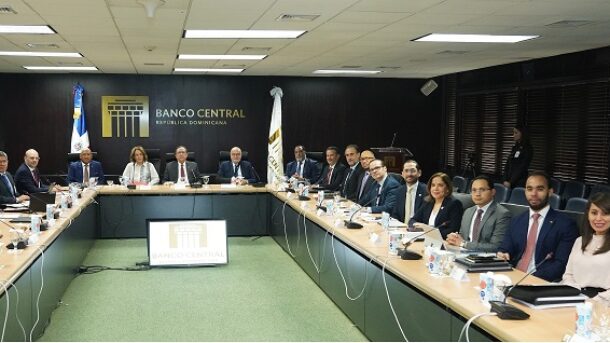

La misión tuvo reuniones con el gobernador del Banco Central, Héctor Valdez Albizu; el ministro de Hacienda, José Manuel Vicente Dubocq, y otros funcionarios principales y representantes de la sociedad civil y el sector privado.

El equipo desea expresar su sincero agradecimiento a las autoridades por su excepcional hospitalidad, su plena cooperación y un diálogo abierto, franco y productivo”.