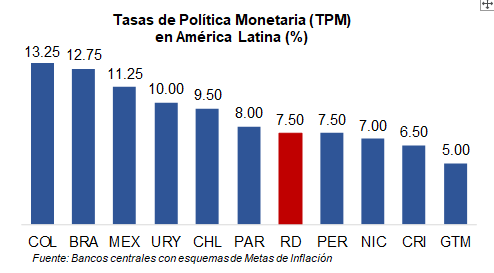

El Banco Central de la República Dominicana (BCRD), decidió mantener su tasa de interés de política monetaria (TPM) en 7.50 % anual.

En su reunión de política monetaria estableció que la tasa de la facilidad permanente de expansión de liquidez (Repos a 1 día) permanece en 8.00 % anual y la tasa de depósitos remunerados (Overnight) continúa en 6.25 % anual.

Esta decisión se basa en una evaluación exhaustiva de la evolución de los factores de incertidumbre externos e internos, así como del comportamiento reciente de la economía dominicana, especialmente de la inflación.

En ese orden, la inflación interanual se ha reducido significativamente durante el presente año y se encuentra dentro del rango meta de 4.0 % ± 1.0 %, como resultado de las políticas monetaria y fiscales implementadas, así como de las menores presiones de demanda interna.

La inflación interanual ha disminuido de un máximo de 9.64 % en abril de 2022 a 4.27 % en agosto de 2023, equivalente a una caída de 537 puntos básicos durante este período. De igual forma, la inflación subyacente, que excluye los precios de los componentes más volátiles de la canasta como los combustibles, algunos alimentos y otros insumos para la fabricación de bienes, mantiene la tendencia a la baja, al disminuir de 7.29 % en mayo de 2022 a 4.82 % en agosto de 2023.

Hacia adelante, los modelos de pronósticos señalan que la inflación se mantendría dentro del rango meta de 4.0 % ± 1.0 % durante el resto de 2023 y en 2024, en un escenario activo de política monetaria.

En ese contexto de bajas presiones inflacionarias, el Banco Central ha reducido su tasa de política monetaria en 100 puntos básicos de forma acumulada desde su reunión del mes de mayo.

Estas decisiones se han complementado con un programa de provisión de liquidez por medio de la liberación del encaje legal y de la Facilidad de Liquidez Rápida, que ha permitido la canalización de más de RD$126 mil millones a través de los intermediarios financieros para facilitar préstamos a los sectores productivos y los hogares en condiciones favorables.

El objetivo de estas medidas es acelerar el mecanismo de transmisión de la política monetaria, contribuyendo a la dinamización del crédito y la reactivación económica en el segundo semestre del año.

En el entorno internacional, las proyecciones de crecimiento para Estados Unidos de América (EUA) se han revisado al alza, con una expansión proyectada de 2.1 % para el año 2023. Por otro lado, la inflación en EUA se ha reducido desde un máximo de 9.1 % en junio de 2022 a 3.7 % en agosto de 2023, aunque registró un ligero repunte en el último mes incidido por los mayores precios de los combustibles.

Ante este escenario, la Reserva Federal realizó una pausa en su ciclo restrictivo al mantener su tasa de referencia en 5.25 % – 5.50 % anual en su reunión de septiembre, si bien indicó que podría realizar un incremento adicional durante el resto del año. En la Zona Euro (ZE), se proyecta un crecimiento económico de 0.5 % en 2023, afectado por la guerra entre Rusia y Ucrania que ha provocado condiciones recesivas en algunas de las principales economías de este bloque de países.

La inflación interanual de la ZE se ha moderado hasta 5.2 % en agosto, aunque permanece elevada respecto a la meta de 2.0 %. Ante el panorama inflacionario, el Banco Central Europeo decidió incrementar su tasa de referencia en 25 puntos básicos en su reunión de septiembre hasta situarla en 4.50 % anual.

En América Latina (AL), la inflación ha mantenido su tendencia, retornando al rango meta en gran parte de los países con esquemas de metas de inflación. En ese contexto, la mayoría de estos bancos centrales ha comenzado a reducir sus tasas de interés de política monetaria en este año, incluyendo a Costa Rica (disminución de 250 puntos básicos), Chile (175), Uruguay (150), República Dominicana (100), Brasil (100), Paraguay (50) y Perú (25). Adicionalmente, se prevé que otros bancos centrales de la región, como Colombia y México, inicien su ciclo de reducción de tasas antes de finalizar el año 2023.